P2P網路貸款(“peer-to-peer”)為中小企業和個人提供了便利的融資渠道。近年來,隨著互聯網金融的逐步發展,P2P網貸已成為時下炙手可熱的互聯網金融新模式。憑藉著“高收益”的理財優勢,各類P2P網貸平臺呈現逐年增長的態勢。目前,我國正常運行P2P平臺數量已達近3000家,累計成交量約800... ...

P2P借款人信用風險實時監控模型設計

P2P網路貸款(“peer-to-peer”)為中小企業和個人提供了便利的融資渠道。近年來,隨著互聯網金融的逐步發展,P2P網貸已成為時下炙手可熱的互聯網金融新模式。憑藉著“高收益”的理財優勢,各類P2P網貸平臺呈現逐年增長的態勢。目前,我國正常運行P2P平臺數量已達近3000家,累計成交量約8000億元。

然而,網貸業在爆髮式增長的同時,也存在著重大風險。高利率龐氏騙局、投放假標的、平臺自融、洗錢、資金挪用、虛報理財業績、跑路等形形色色的平臺問題不斷發生。大平臺逾期還款,小平臺跑路的新聞屢見不鮮,給投資人造成巨大損失,造成信任危機。使投資者損失慘重。目前P2P網貸面臨的最大風險是信用風險,信用風險已經成為P2P網貸行業發展的主要瓶頸,而借款人信用評估則是降低信用風險、提高企業風險管理水平的決定性因素。

國內外關於P2P網貸借款人信用評估方面的相關研究主要是從評估指標和評估方法兩個方面進行探討的。由於國外具有比較完備的數據共用徵信系統,所以國外對於借款人信用評估的研究不僅包括平臺本身的借款人信息,還包括政府信用系統、社交網路、購物行為等其他平臺共用信息;而國內關於P2P網貸的研究大都只是介紹了目前主要P2P網貸平臺的運營模式,或者僅針對特定平臺進行風險研究,評估指標的採用沒有一個統一的標準。

因此,雖然目前應用於借款人信用風險評估的指標多達幾十種,但是除了少數針對借款人個人信息的指標相同外,不同P2P網貸平臺採用的其他指標都不盡相同,在研究信用風險問題時,由於採用的指標不同,給出的結論也不盡相同,很難給出指標與風險之間明確的作用關係,而關於對借款人進行信用風險評估,需要哪些基本指標作為評估標準,才能說明評估的全面性、通用性、可信性的研究鮮有報道。

另一方面,隨著數據量和數據種類的不斷增加,P2P網貸平臺的數據量已達到了PB、EB甚至 EB級別,而隨著銀行信用系統、其他共用系統等平臺數據的不斷接入,應用大數據技術進行平臺數據管理和分析已是必然。目前絕大多數借款人信用風險評估研究都是基於靜態分析給出的結果,然而數據是變化的,風險在變化中產生,從動態角度,對借款人信用風險進行實時分析、跟蹤監測更具實際意義。

基於上述原因,本研究應用大數據技術,建立借款人信用風險實時監測模型和風控方案,為P2P網貸平臺借款人信用風險評估提供大數據架構參考。

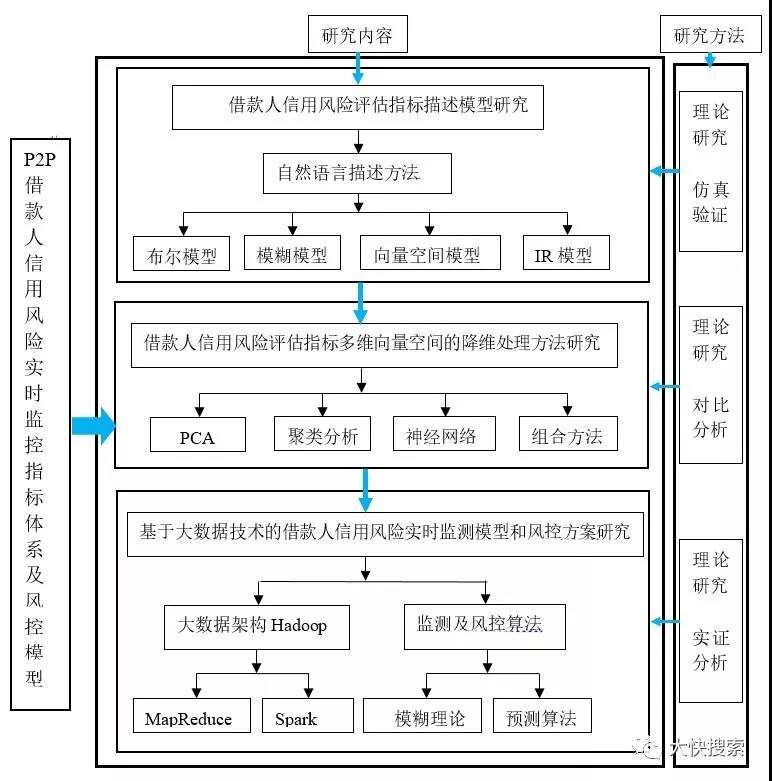

研究內容的整體框架如圖1所示:

圖1 研究整體框架

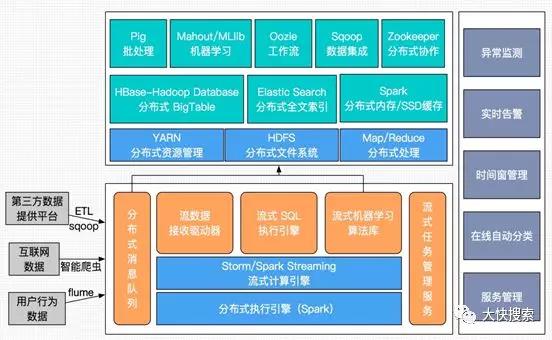

大數據實時監測模型架構如圖2所示:

圖2 大數據實時監測模型框架

研究技術路線如圖3所示:

圖3 研究技術路線